| Главная » Статьи » Издание приказа |

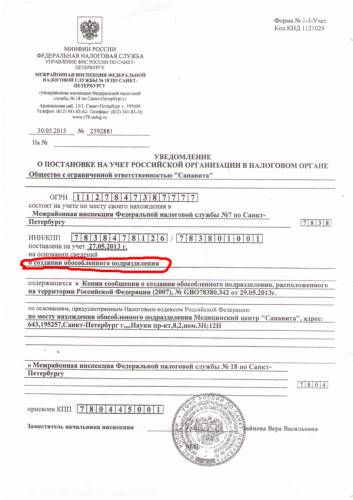

Открытие обособленного подразделения компании.Скачать форму на открытие обособленного подразделения и пример ее заполнения можно здесь . Цена открытия обособленного подразделения в нашем ЦТО: Что такое обособленное подразделение.Обособленное подразделение это проще говоря филиал компании. Согласно Налоговому кодексу РФ (ст.11, п.2). под обособленным подразделением подразумевается любое отделение фирмы, находящееся по адресу, отличному от юридического . где оборудованы стационарные (созданные на срок более 1 месяца) рабочие места: к примеру, торговая точка, офис, пункт выдачи заказов интернет-магазина. Причем факт наличия рабочих мест не подразумевает обязательного регулярного присутствия работников на территории обособленного подразделения: например, обособленным подразделением может быть признано складское помещение . В НК РФ также указано, что обособленное подразделение считается таковым вне зависимости от наличия упоминаний о факте его создания в учетных и других документах предприятия, т.е. отсутствие регистрации не отнимает у обособленного подразделения его статуса, однако в этом случае юридическое лицо понесет ответственность по ст. 117 НК РФ (уклонение от постановки на учет в налоговом органе). Обособленное подразделение может иметь свою печать и собственный баланс: соответственно, бухгалтерия для него ведется отдельно. Обособленное подразделение нужно открывать даже если это всего лишь другой район города, например если юридический адрес у Вас в Калининском районе Санкт-Петербурга, а Вы хотите открыть филиал в Невском районе Санкт-Петербурга, то Вам нужно отнести документы в Калининскую налоговую, а они уже передадут сведения о вас в Невский район. Обособленное подразделение нужно открывать даже если фактический и юридический адреса находятся в одном районе города. В этом случае открытие обособленного подрзделения также придется ждать 5 дней. Индивидуальным предпринимателям ( ИП) открывать обособленные подразделения не требуется и не предусмотрено законом. Открытие обособленного подразделенияДокументы необходимые для открытия обособленного подразделения:Для подачи через электронные системы отчетности: Для самостоятельной подачи в налоговой инспекции: Документы, которые могут потребоваться дополнительно в некоторых межрайонных налоговых инспекциях: - учредительные документы юридического лица с указанием в них сведений об обособленном подразделении; - выписка из ЕГРЮЛ; - положение об обособленном подразделении; - распоряжение (приказ) о создании обособленного подразделения Документы обычно подаются в Отдел регистрации и учета налогоплательщиков, в налоговую инспекцию по месту регистрации юридического лица (по юридическому адресу предприятия). Заявление о регистрации необходимо подать не позднее, чем через 1 месяц после открытия обособленного подразделения. Если вы пользуетесь электронными системами сдачи отчетности, то вам не обязательно посещать налоговую инспекцию, а можно загрузив форму на регистрацию и заполнив ее отправить в налоговую инспекцию в электронном виде (в формате Excel). Открытие обособленного подразделения необходимо например для регистрации кассового аппарата не по юридическому адресу. Подтверждение об открытии обособленного подразделения можно забрать в налоговой инспекции района, где было открыто обособленное подразделение. При открытии вашему филиалу также присвоят КПП. Пример уведомления о постановке на учет организации в налоговом органе ( форма № 1-3-Учет Код КНД 1121029):

Сроки регистрации обособленного подразделения.Обособленное подразделение должно быть зарегистрировано не позднее 1 месяца со дня его образования. Обособленное предприятие регистрируется налоговой инспекцией в течение 5-7 рабочих дней. Очень часто сроки затягиваются, поэтому советуем звонить в налоговую инспекцию своего района ( отдел оперативного контроля) и интересоваться передано ли ваше заявление об открытии филиала в работу. Чтобы узнать открыто ли обособленное подразделение нужно позвонить в налоговую инспекцию того района, на территории которого у Вас открывается обособленное подразделение. Обособленное подразделение - филиал - представительство, в чем разница?Обособленное подразделение может быть наделено статусом представительства или филиала. Представительство может представлять интересы юридического лица, однако оно не наделено его правами, т.е. не может вести коммерческую деятельность. Филиалом считается обособленное подразделение юридического лица, которое выполняет функции или часть функций самого юридического лица, т.е. может вести коммерческую деятельность от лица юридического лица, а также представлять его интересы. Ни филиал, ни представительство не являются самостоятельными юридическими лицами, и представлять интересы фирмы в суде могут только по доверенности. Также они не имеют статуса налогоплательщиков, поэтому налоговая отчетность по ним не предоставляется отдельно, а включается в отчетность юридического лица. Предприятия, находящиеся на УСН, могут регистрировать обособленные подразделения, не являющиеся филиалами или представительствами. Индивидуальные предприниматели не могут регистрировать обособленные подразделения. Приказ на открытие обособленного подразделения!Регистрация 23-11-2007 Адрес Москва Сообщения 111 Приказ на открытие обособленного подразделения!Стоим на учете в ИФНС 27. Надо открыть обособленное подразделение.Полезла искать что же мне нужно сделать - принести свидетельство о постановке на учет в своей налоговой, приказ об открытии ОП и видимо само заявление об открытии по какой-то там установленной форме 1-2-Учет Вопрос: а что директору написать в приказе? Приказываю открыть ОП по адресу. на основании договора аренды №. Надо ли указать что-нибудь про налоги? Какие бывают документы подтверждающие создание ОП ? Помогите, пожалуйста, потому что дир уже хочет ККМ на учет ставить, а без регистрации ОП ему в налоговой никто ничего делать (есессно!) не будет. Открытие обособленного подразделения Опять двадцать пять. Все как-то не откладывается в голове. Надо открыть ОП (не филиал и не представительство). Действия: 1. Издается приказ об открытии ОП 2. заполняется: заявление (форма 1-2 учет) или сообщение (форма С-09-3) если Мы стоим на учете в налоговом органе на территории муниципального образования, в котором открывается это обособленное подразделение 3. прикладывается копия свидетельства о постановке на учет организации в налоговом органе Весь этот пакет (1, 2 и 3) подается в налоговую по месту нахождения ОП. После происходит регистрация, получаем уведомление и уже после этого уведомляем свою налоговую, что у нас открыто ОП в таком то регионе. Вроде так. Но есть вопросы . 1. Издает приказ об открытии ОП генеральный директор или директор филиала? Думаю, директор филиала, так как он принимает на работу сотрудников. Но нужны ли для этого особые полномочия (указать в доверенности директора - открытие ОП). 2. Сообщение подается в налоговую по месту нахождения ОП или надо подавать в налоговую по месту нахождения головной организации, а уже налоговая это сообщение сама направит по месту нахождения ОП? Регистрации обособленного подразделения в гПринятия решение о разработке обособленного подразделения. Порядок регистрации обособленного подразделения в г. По окончании процесса регистрации, документы подтверждающие постановку на учет филиала либо консульства. Общество не может иметь в качестве единственного участника другое хозяйственное общество, состоящее из 1-го лица. Регистрация обособленного подразделения юридического лица. Создание филиалов обществ (оао, ооо, зао) создание филиалов общества будет легитимным, если будут проведены надлежащие процедуры по постановке компании на учет. На должность генерального директора ооо ромашка назначить пушкина александра сергеевича (паспорт 00 00 000000, выдан овд 000000 00. Создание филиала либо консульства обязует управление компании пройти ряд шагов, на каждом из которых нужно разрешить те либо другие организационные моменты. Решение единственного участника общества с - образецПревышение срока более 90 календарных дней тянет наказание 10 000 руб. Таким макаром, если вы не собираетесь вести деятельность по месту нахождения вашего обособленного подразделения, то в таком случае следует создавать консульство ооо. Филиала (консульства, другого обособленного подразделения 2) в г. Оба эти вида в нк рф обозначаются как обособленные территориально подразделения, по адресу регистрации которого находятся оборудованные рабочие места. Стоит раздельно отметить, что в налоговом кодексе не прописаны штрафные санкции о не извещении налоговой, о разработке либо закрытии оп. Пример (эталон) решения о разработке консульства ооо скачать. В случае сотворения филиала либо консульства дополнительно требуется внесение конфигураций в утомившись, в отличие от сотворения обособленного рабочего места. ЕНВД: открытие обособленного подразделения вмененщикомРазвивая бизнес, «вмененщики» нередко открывают обособленные подразделения. Следует ли об открытии уведомлять какие-либо контролирующие органы? Нужно ли в данном случае вставать на учет в качестве плательщика ЕНВД? Как считать и платить ЕНВД и зарплатные налоги? Для начала уточним, что же такое обособленное подразделение. Так, в соответствии с пунктом 2 статьи 11 НК РФ обособленное подразделение - любое территориально обособленное от организации подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Обособленное подразделение признается таковым независимо от того, отражено или нет его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. Примечание. Рабочее место считается стационарным, если оно создается на срок более одного месяца Статья 209 Трудового кодекса РФ определяет рабочее место как место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя. Минфин России в письме от 01.08. № 03-02-07/1-194 указал, что под оборудованием стационарного рабочего места подразумевается создание всех необходимых для исполнения трудовых обязанностей условий, а также само исполнение таких обязанностей. При этом форма организации работ, срок нахождения конкретного работника на созданном организацией стационарном рабочем месте не имеют значения для постановки на учет юрлица по месту нахождения его обособленного подразделения. Итак, получается, что главное условие признания подразделения обособленным - это наличие в нем стационарного рабочего места . Поэтому создание даже одного стационарного рабочего места приводит к образованию обособленного подразделения. Соответственно, если вмененщик ведет деятельность на территории, которая обособлена от места нахождения головной организации, но при этом рабочие места не созданы, обособленное подразделение не считается созданным. На это финансисты указали в письме от 03.02. № 03-02-07/1-30. К сведению: налоговое и гражданское законодательство использует понятие обособленное подразделение организации. Однако индивидуальный предприниматель также может открыть новую точку торговли или оказания бытовых услуг, где тоже будут присутствовать стационарные рабочие места. И такая точка также будет являться обособленным подразделением. Ставим обособленное подразделение на учетОбязанность налогоплательщиков поставить на учет обособленное подразделение прямо предусмотрена пунктом 1 статьи 83 НК РФ. Согласно положениям этого пункта организации, в состав которых входят обособленные подразделения, расположенные на территории РФ, подлежат постановке на учет в налоговых органах по месту нахождения каждого своего обособленного подразделения. На основании пункта 2 статьи 23 НК РФ организации и индивидуальные предприниматели обязаны сообщать в налоговый орган по месту своего учета обо всех обособленных подразделениях, созданных на территории РФ (за исключением филиалов и представительств), и изменениях в ранее сообщенные сведения о таких обособленных подразделениях: Именно на основании такого сообщения налоговый орган осуществляет постановку обособленного подразделения на учет. Аналогичный вывод содержится в письме Минфина России от 27.07. № 03-02-07/1-191. Сообщение об открытии обособленного подразделения подается по форме № С-09-3-1 Сообщение о создании на территории Российской Федерации обособленных подразделений (за исключением филиалов и представительств) российской организации и об изменениях в ранее сообщенные сведения о таких обособленных подразделениях. Примечание. Форма № С-09-3-1 утверждена приказом ФНС России от 09.06. № ММВ-7-6/362@ Образец заполненного сообщения о создании обособленного подразделения представлен ниже. Нарушив сроки сообщения об открытии обособленного подразделения, организация или коммерсант могут быть привлечены к ответственности по статье 116 НК РФ. Штраф за данное нарушение составляет 10 000 руб. Кроме того, следует помнить, что ведение деятельности через обособленное подразделение без постановки на учет в налоговом органе чревато штрафом в размере 10% от суммы дохода, полученного от такой деятельности, но не менее 40 000 руб. Как видно, эта сумма штрафа уже значительно больше. Переводим обособленное подразделение на уплату ЕНВДОрганизации и коммерсанты, изъявившие желание перейти на вмененку, обязаны встать на учет в качестве плательщиков ЕНВД в налоговом органе (п. 2 ст. 346.28 НК РФ). Для этого они подают заявление: Примечание. Формы заявлений о переходе на уплату ЕНВД утверждены приказом ФНС России от 11.12. № ММВ-7-6/941@. А если головная организация, применяющая систему налогообложения в виде ЕНВД. решила открыть обособленное подразделение? Надо ли в данном случае подавать заявление о переходе этого подразделения на уплату единого налога? Давайте разберемся. С одной стороны, исходя из нормы пункта 2 статьи 346.28 НК РФ, организация или индивидуальный предприниматель при открытии обособленного подразделения должны вставать на учет в качестве плательщика ЕНВД по каждому месту ведения вмененной деятельности. Напомним, что система налогообложения в виде ЕНВД вводится в действие нормативными правовыми актами представительных органов муниципальных районов, городских округов (п. 1 ст. 346.26 НК РФ). Соответственно на территории каждого такого муниципального образования нормативными правовыми актами устанавливаются разные значения корректирующего коэффициента базовой доходности К2 (п. 3 ст. 346.26 НК РФ). Отсюда следует, что по одному и тому же виду вмененной деятельности в разных муниципальных образованиях коэффициент К2 может различаться. Что в свою очередь влияет на конечную сумму единого налога. Таким образом, ссылаясь на абзац 2 пункта 2 статьи 346.28 НК РФ, специалисты финансового ведомства рекомендуют вставать на учет в качестве вмененщиков по каждому месту осуществления деятельности. Такие выводы содержатся в письмах Минфина России от 28.09. № 03-11-06/3/105, от 08.06. № 03-11-11/160, от 25.03. № 03-11-11/76 и от 26.03. № 03-11-04/3/47. С другой стороны, есть пункт 2 статьи 346.28 НК РФ. Согласно этому пункту постановка на учет организации или индивидуального предпринимателя в качестве вмененщика, осуществляющих деятельность на территориях нескольких муниципальных образований, где действует несколько налоговых органов, осуществляется в налоговом органе, на подведомственной территории которого расположено место осуществления деятельности, указанное первым в заявлении о постановке на учет в качестве плательщика единого налога. На это указывает и Минфин России (письмо от 12.10. № 03-11-11/264). При этом налоговые органы все же склонны с этим не соглашаться. Для того чтобы избежать претензий со стороны контролирующих органов, можно поступить следующим образом. При открытии обособленных подразделений в том же городе, но в разных его районах, дополнительно регистрироваться в качестве вмененщика не обязательно. Если же организация или ИП решили открыть обособленное подразделение, например, в другом городском округе, то лучше все-таки встать на учет в качестве плательщика единого налога в налоговых органах, действующих на данных территориях. Примечание. Такую позицию разделяет и Минфин России (письмо от 24.07. № 03-11-11/29241) К тому же не стоит забывать о том, что с 1 января года система налогообложения в виде ЕНВД применяется добровольно. Следовательно, налогоплательщик, имеющий обособленные подразделения как в одном муниципальном образовании, так и в разных, может выбирать различные налоговые режимы в отношении одного и того же вида деятельности. Такой вывод содержится в письме Минфина России от 01.07. № 03-11-06/3/24980. Как считать налоги по обособленному подразделениюРассчитывать единый налог на вмененный доход следует по каждому обособленному подразделению в отдельности. При этом необходимо учитывать разъяснения финансового ведомства, приведенные в письме от 23.05. № 03-11-06/3/18486. Так, если организация уже является вмененщиком и открывает обособленное подразделение в другом муниципальном образовании, единый налог в отношении этого подразделения рассчитывается с учетом положений пункта 10 статьи 346.29 НК РФ. Согласно этому пункту размер вмененного дохода за квартал, в течение которого произведена постановка организации или ИП на учет в качестве плательщика единого налога, рассчитывается начиная с даты постановки на учет в качестве вмененщика. Размер вмененного дохода за квартал, в течение которого произведено снятие налогоплательщика с учета в связи с прекращением вмененной деятельности, рассчитывается с первого дня налогового периода до даты снятия с учета, указанной в уведомлении налогового органа о снятии организации или ИП с учета в качестве вмененщика. Если постановка на учет в качестве плательщика единого налога или снятие с указанного учета произведены не с первого дня календарного месяца, размер вмененного дохода за данный месяц рассчитывается по следующей формуле: ВД = БД ×ФП. КД ×КД1, где ВД - сумма вмененного дохода за месяц; БД - базовая доходность, скорректированная на коэффициенты К1 и К2; ФП - величина физического показателя; КД - количество календарных дней в месяце; КД1 - фактическое количество дней осуществления предпринимательской деятельности в месяце в качестве плательщика единого налога. То есть при расчете ЕНВД в указанных случаях следует учитывать фактическое количество дней ведения вмененной деятельности. А если действующий вмененщик открывает обособленное подразделение в том же муниципальном образовании, где уже сам состоит на учете, исчисление суммы единого налога должно производиться в соответствии с пунктом 9 статьи 346.29 НК РФ. В этом случае при открытии обособленного подразделения меняется величина физического показателя. Согласно указанному пункту изменение величины физического показателя учитывается с начала того месяца, в котором оно произошло. Уплата ЕНВД производится по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода по месту постановки на учет соответствующего обособленно��о подразделения в качестве вмененщика (п. 1 ст. 346.32 НК РФ). Теперь поговорим об уплате обособленными подразделениями НДФЛ и страховых взносов. Минфин России в письме от 20.12. № 03-04-06/3-352 указал, что суммы НДФЛ, исчисленного и удержанного с доходов работников обособленного подразделения, должны быть перечислены по месту учета соответствующего обособленного подразделения. Примечание. Аналогичный вывод содержится в письме финансового ведомства от 07.08. № 03-04-06/3-222 При этом в письме от 04.07. № 03-04-06/3-159 финансисты указали, что суммы НДФЛ, исчисленного и удержанного с доходов работников обособленного подразделения, должны быть перечислены в налоговые органы по месту учета соответствующего обособленного подразделения независимо от наличия отдельного баланса у этого подразделения. Уплата налога с доходов, полученных сотрудниками обособленного подразделения, не имеющего отдельного баланса, производится головной организацией. На это Минфин России указал в письме от 29.03. № 03-04-06/55. Сумма НДФЛ, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этого обособленного подразделения (п. 7 ст. 226 НК РФ). Таким образом, если вмененщик встал на учет в налоговых органах по месту нахождения каждого своего обособленного подразделения, суммы НДФЛ, исчисленного и удержанного с доходов работников этих подразделений, должны быть перечислены в бюджет по месту учета каждого такого обособленного подразделения. При этом подлежащая уплате сумма налога определяется исходя из суммы дохода, выплачиваемого работникам этих подразделений. Подобный вывод также содержится в письме Минфина России от 22.01. № 03-04-06/3-17. Что касается страховых взносов, отметим следующее. В соответствии с пунктом 11 статьи 15 Федерального закона от 24.07.2009 № 212-ФЗ обособленное подразделение исполняет обязанности организации по уплате страховых взносов и представлению отчетности по месту своего нахождения только в том случае, если оно имеет отдельный баланс, расчетный счет и самостоятельно начисляет и выплачивает работникам заработную плату. Если обособленное подразделение не обладает признаками самостоятельности, страховые взносы во внебюджетные фонды рассчитывает и уплачивает головная организация. Октябрь г. Источники: , , , , | |

| Просмотров: 1821 | |

| Всего комментариев: 0 | |